Zweigeteilter M&A-Markt

Große Deals gingen so gut wie gar nicht, mittelständische deutlich besser, Kreditfonds halten die Hand auf und Private Equity steht auf der Bremse: Das M&A-Jahr 2022 barg Licht und Schatten – dieses Jahr könnte einiges anders werden.

Elon Musks Übernahme von Twitter war zwar nicht ganz der größte, aber zweifellos der spektakulärste Deal des Jahres 2022. In Deutschland fanden die meisten M&A-Transaktionen unterhalb des Radarschirms statt – im Mittelstand brummte es ganz ordentlich. Und das dürfte auch 2023 nicht anders sein. Foto: mauritius images / Peter Kováč / Alamy

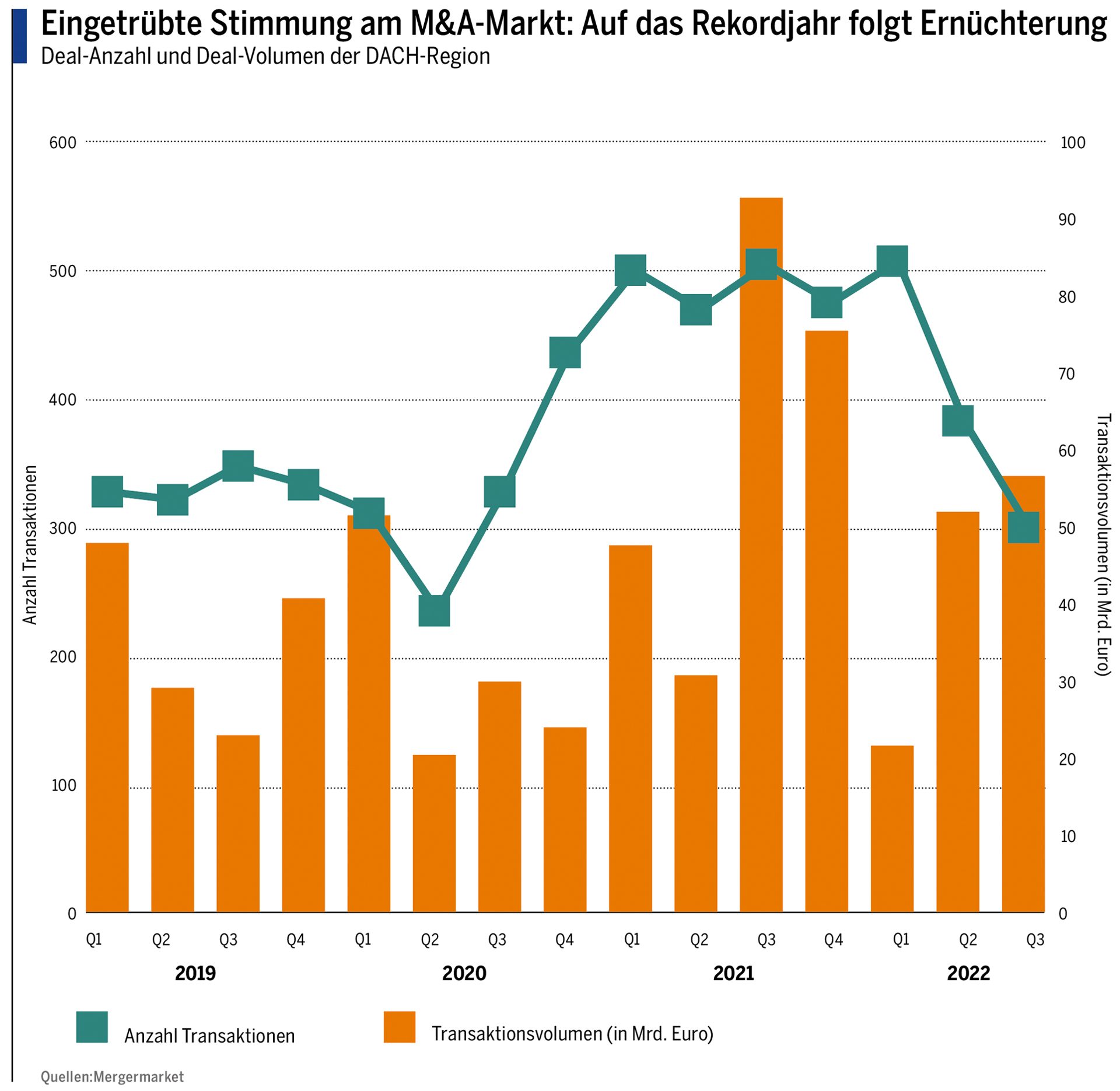

Im Juli 2022 hat der deutsche Staat mit knapp 14 Milliarden Euro nicht nur Uniper durch Übernahme und Verstaatlichung gerettet, sondern auch die deutsche M&A-Statistik. Da die Deal-Datenbanken die Verstaatlichung des Energieriesen als M&A-Transaktion werteten, setzte sich der Staat im deutschsprachigen Raum damit auch gleich an die Spitze der Transaktionsranglisten – und schönte die schwächelnden Marktstatistiken. Denn auf das Rekordjahr 2021 folgte am Markt für Fusionen und Übernahmen im vergangenen Jahr ein Dämpfer.

Schloss das erste Quartal mit über 500 erfolgreichen Transaktionen noch nahtlos an das Rekordjahr 2021 an, änderte der Einmarsch Russlands in der Ukraine im Februar alles. Dem Datenanbieter Mergermarket zufolge sank die Anzahl der Transaktionen im deutschsprachigen Raum im zweiten Quartal auf weniger als 400 Deals. Im dritten Quartal gab der Markt sogar noch stärker nach und es wurden nur noch rund 302 Unternehmen verkauft, 40 Prozent weniger als im vergleichbaren Vorjahreszeitraum. Das klingt allerdings schlimmer als es ist, denn 2021 war ein absolutes Rekordjahr für Fusionen und Übernahmen, die Fallhöhe entsprechend hoch. Nun bewegt sich der Markt wieder in etwa auf dem Vor-Corona-Niveau.

Große Übernahmen fanden nicht statt

Dass der deutsche Staat mit seiner 14-Milliarden-Übernahme die Deal-Ranglisten anführt und es im vergangenen Jahr überhaupt nur zwei weitere Transaktionen im deutschsprachigen Raum gab, die mindestens 10 Milliarden Euro auf die Waage brachten, macht aber eines deutlich: 2022 war nicht das Jahr der großen Übernahmen. Das hatte vor allem zwei miteinander in Zusammenhang stehende Gründe.

Erstens: An den Fremdkapitalmärkten herrschte Zurückhaltung bis Panik. Finanzierungen über die Anleihemärkte für schlechtere Bonitäten waren so gut wie gar nicht verfügbar, selbst für gute Bonitäten stiegen die Finanzierungskosten stark an. Hinzu kommt, dass sich die großen Banken bei Brückenfinanzierungen restriktiver verhielten, um nicht auf dem Kredit sitzen zu bleiben, sollte der Syndizierungsmarkt nicht funktionieren. Für die großen Milliardenübernahmen fehlte 2022 schlicht die Fremdfinanzierung.

Zweitens: Finanzinvestoren zeigten sich extrem vorsichtig und hielten ihr Pulver trocken. Insbesondere im dritten Quartal 2022 kauften Private-Equity-Gesellschaften im deutschsprachigen Raum nur noch Unternehmen im Gesamtwert von 5,7 Milliarden Euro, 79 Prozent weniger als im Vorjahreszeitraum. „Private Equity saß vergangenes Jahr auf der Rückbank“, sagt Ralf-Georg Mittler, der bei der Deutschen Bank das Beratungsgeschäft mit mittelständischen Fusionen und Übernahmen in der Unternehmensbank leitet.

... mich für den monatlichen Newsletter registrieren.

Spannende Informationen und relevante Themen aus der Wirtschaft und Finanzwelt in kompakter Form für Ihren unternehmerischen Alltag und für Ihre strategischen Entscheidungen.

Wir machen Wirtschaftsthemen zu einem Erlebnis.

Andere Voraussetzungen im Mittelstand

Zwar fehlten 2022 die großen Übernahmen, dennoch war das M&A-Jahr kein verlorenes, denn im Mittelstand lief es deutlich besser. Die mittelständische Nachfolgeregelung hat den Markt laut Mittler auch im vergangenen Jahr getragen. Wer ein gutes Unternehmen verkaufen wollte, konnte dies auch im vergangenen Jahr tun. Private Equity war in diesem Marktsegment im Vergleich zum Rekordjahr 2021 zwar auch vorsichtiger, aber lang nicht so zurückhaltend wie bei großen Übernahmen. Mittelständische Unternehmer haben hier noch deutlich mehr Verkaufsoptionen, aus denen sie wählen können.

Das liegt auch daran, dass mittelständische Beteiligungsgesellschaften bei der Fremdfinanzierung ihrer Übernahmen nicht so stark von Anleihen und vom Banken-Syndizierungsmarkt abhängig sind. Akquisitionsfinanzierungen können in diesem Marktsegment alternativ von Kreditfonds gestemmt werden, die das 2022 auch getan haben – wenn auch zu deutlich höheren Konditionen. Debt Funds verlangen Mittler zufolge teilweise über 10 Prozent. „Da rechnet sich nicht mehr jede Transaktion“, sagt der M&A-Banker.

Und Private Equity wird noch wählerischer als ohnehin schon. Mittler zufolge gibt es gerade im Mittelstand viele Geschäftsmodelle, die zwar für den Eigentümer prima funktionieren. Das bedeute jedoch nicht, dass es dafür einen Käufer geben müsse. „Wenn das Geschäftsmodell beispielsweise ein umfangreiches Rohstoffpreisrisiko hat, dann sehen sich das die meisten Private-Equity-Investoren nicht an“, sagt Mittler. Wenn sich für diese Unternehmen kein strategischer Käufer finden lässt, können solche Transaktionen aktuell öfter scheitern.

„Private Equity saß vergangenes Jahr auf der Rückbank.“

Ralf-Georg Mittler, Deutsche Bank

Die Nachfrage konzentrierte sich 2022 deshalb stark auf jene Branchen, die sich zuletzt als krisenresilient erwiesen haben, allen voran die Technologie-, Medien- und Telekomindustrie sowie Healthcare. Unternehmer aus diesen Hype-Branchen haben bei Verkaufsverhandlungen weiterhin gute Karten. Für Unternehmen außerhalb dieser Sektoren gestalten sich die Verkaufsprozesse hingegen oftmals zunehmend schwieriger.

Bewertungen etwas gesunken

Die sich verschlechternden wirtschaftlichen Rahmenbedingungen und das deutlich teurere Fremdkapital üben Druck auf das zuletzt hohe Bewertungsniveau aus. „Grundsätzlich kann man sagen, dass die Bewertungen in der Breite etwas gesunken sind“, sagt Mittler. Trotzdem würden für richtig gute Unternehmen weiter sehr hohe Kaufpreise bezahlt. Im vergangenen Jahr lagen laut Mittler die Preisvorstellungen von Käufern und Verkäufern oft jedoch weit auseinander. Auch Mittelständler müssen wohl der Tatsache ins Auge sehen, dass das Geld bei Finanzinvestoren nicht mehr ganz so locker sitzt, wie noch vor ein oder zwei Jahren.

Der M&A-Berater stellt zudem einen deutlich höheren Beratungsbedarf fest. „Gerade bei den mittelständischen Kunden merken wir, dass der strategische Dialog intensiver geworden ist.“. Das liege vor allem an der großen Unsicherheit und den Folgeeffekten, die der Krieg in der Ukraine mit sich bringe. Wie entwickeln sich Absatzmärkte? Wie schlimm wird in diesem Jahr die Rezession in Deutschland? Was macht die Inflation mit der Kaufkraft der Konsumenten? Wie entwickeln sich die Rohstoff- und Energiepreise? Fragen über Fragen, mit denen sich Mittler derzeit beschäftigt.

Zwar fehlten 2022 die großen Übernahmen, dennoch war das M&A-Jahr kein verlorenes, denn im Mittelstand lief es deutlich besser.

Unterm Strich war 2022 kein überragendes, aber ein ordentliches M&A-Jahr. Für dieses Jahr zeigt sich Mittler relativ optimistisch, auch wenn der Markt nicht an das Rekordjahr 2021 wird anknüpfen können. „Das war ein Ausnahmejahr mit großen Nachholeffekten aus dem Corona-Jahr 2020“, sagt Mittler. Auch von der Finanzierungsseite verspricht sich der Banker in diesem Jahr wenig bis keine positiven Impulse für den M&A-Markt. Doch es gibt eine ganze Reihe von Treibern, die dem Banker Mut machen.

Vor der Krise haben Private-Equity-Investoren viele Unternehmen gekauft. Irgendwann müssen sie diese wieder verkaufen – wenn nicht in diesem, dann im nächsten Jahr. Auch die strategischen Gründe für M&A lägen auf der Hand. Unternehmensnachfolgen werden weiter geregelt, Unternehmen suchen nach Wachstumskapital und Konzerne trennen sich von Randgeschäften. Auch ESG wird weiterhin ein Treiber für Fusionen und Übernahmen bleiben. „Da bin ich mir sehr sicher“, sagt Mittler. Der M&A-Banker rechnet in diesem Jahr nicht mit einem „wahnsinnig dynamischen“ Wachstum. Doch wenn sich die Volatilitäten etwas beruhigen und es wieder ein Maß an Sicherheit gibt, dann werde das M&A-Jahr 2023 immerhin „ok bis gut“. Mehr ist im aktuellen Umfeld wohl nicht zu erwarten.

02/2023

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Autor: Philipp Habdank. Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.