Aktien – 16.08.2023

Der globale Bankensektor – Teil 1: Europa

Die wichtigsten Fakten:

- Nach den Turbulenzen im globalen Bankensektor vom Frühjahr 2023 scheint das Anlegervertrauen wieder gestärkt.

- Der Sektor ist sehr heterogen und zeigt weltweit insbesondere regional viele Unterschiede.

- Europäische Banken scheinen im internationalen Vergleich gut aufgestellt.

Bildquelle: artjazz / Adobe Stock

Im März dieses Jahres kam es an den internationalen Bankenmärkten zu heftigen Turbulenzen. Mittlerweile haben sich die Wogen wieder geglättet. Doch die regionalen Unterschiede sind groß – und damit auch das Potenzial für Anleger.

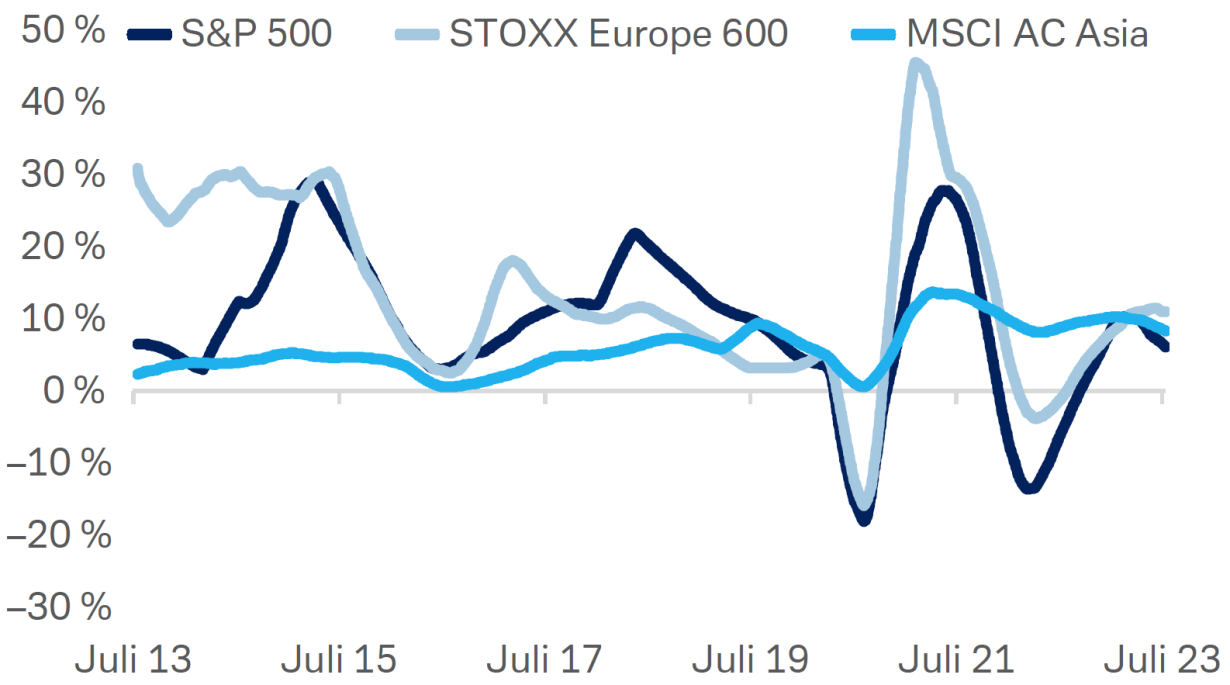

Nach den Turbulenzen in der Finanzbranche im Frühjahr 2023 hat der globale Bankensektor mittlerweile einen Teil des Anlegervertrauens zurückgewonnen. Leitindizes wie der STOXX Europe 600 Banks Index, der S&P 500 Banks Index und der Bloomberg APAC Banks Index für Banken aus dem asiatisch-pazifischen Raum konnten deutlich zulegen.

Bei der Betrachtung der einzelnen Indizes ist jedoch zu beachten, dass die entsprechenden Banken in unterschiedlichen wirtschaftlichen und regulatorischen Umgebungen sowie in grundlegend unterschiedlichen Regionen tätig sind. Dabei verteilen sich die relevanten Banken des asiatisch-pazifischen Raums (Asia-Pacific, APAC) auf mehr Länder mit heterogeneren wirtschaftlichen Entwicklungen als ihre US-amerikanischen und europäischen Pendants – verbunden mit einer teilweise sehr unterschiedlichen Geldpolitik der einzelnen Zentralbanken und abweichenden gesetzlichen Regelungen. Während beispielsweise die Geldpolitik der Notenbanken in China und Japan weiterhin vergleichsweise locker ist, befinden sich die übrigen APAC-Zentralbanken bereits im oder am Ende ihres jeweiligen Straffungszyklus.

Anlegerfazit: Europa, Indien und Japan vor den USA und China

Nach Berücksichtigung der regionalen Besonderheiten der drei Bankenstandorte Europa, USA und APAC bevorzugt die Deutsche Bank mittelfristig weiterhin europäische Banken gegenüber ihren US-Pendants. Weitere interessante Möglichkeiten für entsprechend risikobereite Anleger könnten in Indien und Japan zu finden sein.

Insgesamt bieten europäische Banken nach Einschätzungen der Deutschen Bank folgende Vorteile gegenüber US-Banken:

- eine bessere Kapitalisierung

- eine bessere Einlagen-, Kredit- und Ertragsdynamik

- eine etablierte und umfassende Regulierung, durch die kleine und mittlere Banken, anders als in den USA, bereits denselben Standards unterliegen wie ihre größeren Konkurrenten

- ein niedrigeres Risiko durch Ausfälle von Gewerbeimmobilienkrediten

Quelle: Refinitiv Datastream, Deutsche Bank AG. Stand: 1. August 2023.

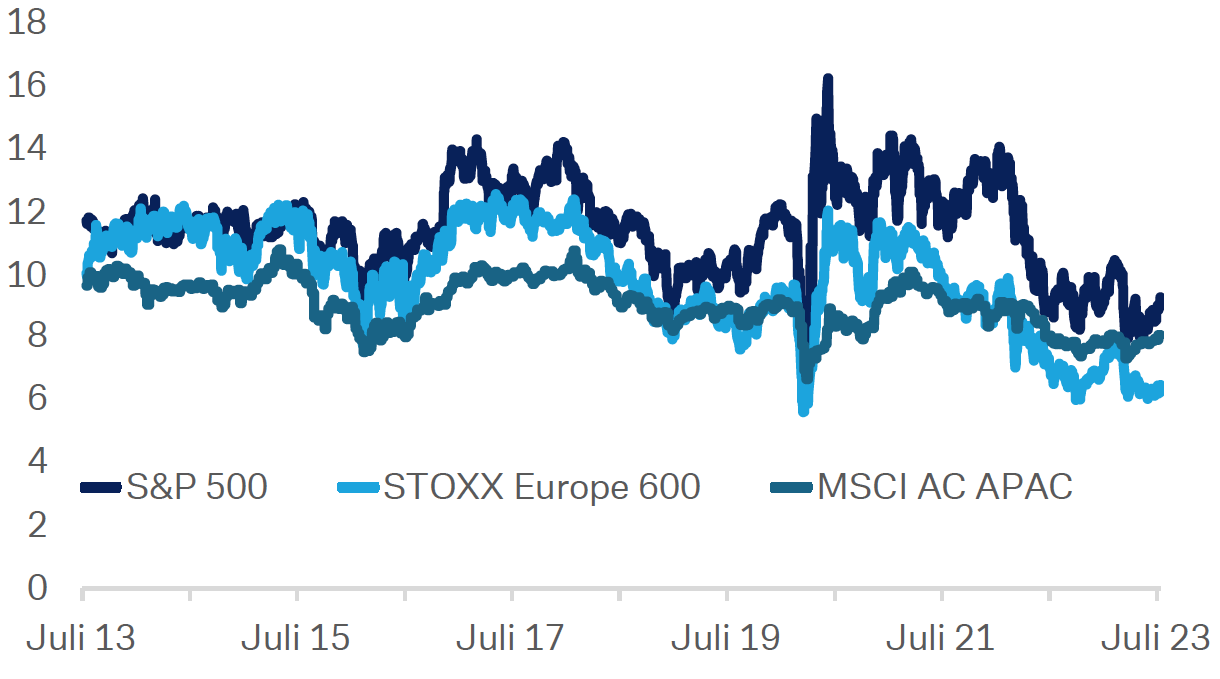

Trotz dieser Merkmale sind Banken in Europa im Vergleich zu anderen Regionen günstiger bewertet: Während europäische Banken, gemessen an den erwarteten Gewinnen der kommenden zwölf Monate, ein Kurs-Gewinn-Verhältnis (KGV) von 6,7 aufweisen, liegen die KGVs ihrer US-amerikanischen und asiatischen Konkurrenten bei 9,6 bzw. 7,3. Darüber hinaus bietet der STOXX 600 Banks Index mit 7,2 Prozent die interessanteste Dividendenrendite, welche durch eine Aktienrückkaufrendite von 4 Prozent ergänzt wird.

Quelle: Refinitiv Datastream, Deutsche Bank AG. Stand: 1. August 2023.

Potenzielle Anleger sollten sich vor einer Investition zunächst einen genaueren Überblick über die Heterogenität des globalen Bankensektors verschaffen. Im Folgenden wollen wir uns daher mit den europäischen Banken beschäftigen und in zwei weiteren Artikeln mit den USA und der APAC-Region. Alle Artikel lesen Sie auf „PERSPEKTIVEN im Fokus“.

„Globale Bankaktien: Warum Europa für Anleger besonders interessant sein könnte.“

Europas Banken zeigen Stärke

In den vergangenen Jahren haben europäische Banken und Regulierungsbehörden große Anstrengungen unternommen, um die Finanzstabilität zu erhöhen. Banken haben Kapitalpuffer auf- und Schulden abgebaut, das Kreditrisiko reduziert und die Liquidität verbessert. Darüber hinaus konnte die Ertragsdynamik gesteigert werden, was vor allem auf das Ende des Nullzinsumfelds zurückzuführen ist. Insgesamt verfügen europäische Banken damit aktuell möglicherweise über die besten Fundamentaldaten ihrer Geschichte. Entsprechend gut haben sie bei den jüngsten Stresstests der Fed und der Europäischen Bankenaufsichtsbehörde (EBA) abgeschnitten, ebenso wie die britischen Banken im Stresstest der Bank of England.

Mit diesem starken Fundament können die Banken in die bevorstehende Endphase der Basel-III-Implementierung eintreten, durch die in den kommenden Jahren eine Vereinheitlichung der Berechnungsmethodik von Kapital- und Liquiditätsanforderungen erreicht werden soll. Zwar dürfte diese Verschärfung der Standards eine Reduzierung des harten Kernkapitals (CET 1) der Banken zur Folge haben, allerdings scheinen sie dafür gut aufgestellt zu sein. Denn die meisten börsennotierten Finanzinstitute verfügen über große Kapitalpuffer, die im Durchschnitt deutlich über den Mindestanforderungen liegen, und dürften in den Jahren 2023 und 2024 gute Erträge erwirtschaften. Daher ist es unwahrscheinlich, dass die strengeren Anforderungen die Fähigkeit der Banken beeinträchtigen werden, in den kommenden Jahren Kapital an ihre Aktionäre auszuschütten.

Darüber hinaus stellt der Gewerbeimmobiliensektor (commercial real estate, CRE), dessen Büro- und Einzelhandelssegmente aufgrund von E-Commerce und Homeoffice sowie höherer Zinsen unter Druck geraten sind, für europäische Banken nur ein geringes Risiko dar. Denn Gewerbeimmobilienkredite machen weniger als 10 Prozent ihres Kreditbestands aus und sind gleichmäßig auf alle Banken verteilt – im Gegensatz zu den USA, wo diese hauptsächlich bei kleinen und mittleren Instituten zu finden sind.

Weniger Kosten, mehr Einnahmen

Mit Blick auf die Ertragssituation steht in diesem Jahr vor allem das Ende der achtjährigen Aufbauphase des Single Resolution Fund (SRF), einem Notfallfonds zur Finanzierung von Restrukturierungen im Falle von Bankenpleiten, im Fokus. Zum Jahresende 2023 wird dieser seine Zielgröße von knapp 78 Milliarden Euro oder 1 Prozent der gedeckten Einlagen der europäischen Banken erreicht haben. Umgekehrt bedeutet dies, dass den Kreditinstituten ab 2024 gut 10 Milliarden Euro weniger Kosten entstehen, was sich positiv auf die Ertragslage im kommenden Jahr auswirken dürfte.

Aber auch hinsichtlich der allgemeinen Ertragssituation zeichnet sich ein positives Bild ab. Der Nettozinsertrag (net interest income, NII) dürfte im zweiten Quartal 2023 im Vergleich zum Vorquartal um etwas mehr als 3 Prozent gewachsen sein. Im Vergleich zum Vorjahr stiegen die Margen für bestehende Kredite im April aufgrund höherer Zinsen um durchschnittlich 36 Prozent. Angesichts der teureren Finanzierungsbedingungen für Kunden schwächte sich das Kreditwachstum zwar ab, blieb aber solide. Insgesamt hat sich die Weitergabe höherer Leitzinsen an die Kunden noch nicht wesentlich beschleunigt. Der ausbleibende Bieterkrieg um Kundeneinlagen deutet darauf hin, dass im europäischen Bankensystem ausreichend Liquidität vorhanden ist.

Die Deutsche Bank geht davon aus, dass sich das Kreditwachstum in Europa auf moderatem Niveau fortsetzt, während die Rückstellungen für Kreditausfälle im Jahr 2024 sinken dürften, da der Gegenwind durch Inflation und höhere Zinsen nachlassen sollte. Darüber hinaus dürfte die Europäische Zentralbank (EZB) gegen Ende dieses Jahres ihren Einlagensatz auf 4 Prozent erhöhen, was weiteren Spielraum für NII-Wachstum bieten würde. Es ist daher durchaus möglich, dass die Nettozinserträge der Banken ihren Höhepunkt erst später in diesem Jahr erreichen und die aggregierten Nettozinserträge im Jahr 2024 das Niveau des laufenden Jahres sogar noch übersteigen könnten. Weniger erfreulich aus Bankensicht ist, dass die Erträge aus dem Kapitalmarktgeschäft aufgrund einer Normalisierung des zuvor starken Handels – der in den Vorquartalen von der erhöhten Volatilität profitiert hatte – voraussichtlich gedämpft bleiben werden.

Sektor könnte für Anleger einen Blick wert sein

Das Kurs-Gewinn-Verhältnis (KGV) des europäischen Bankensektors auf Grundlage der Gewinnerwartungen für die kommenden zwölf Monate liegt aktuell bei 6,7 – das entspricht einem Abschlag von fast 50 Prozent gegenüber dem Gesamtmarkt. Der STOXX 600 Banks Index bietet mit 7,2 Prozent zudem die höchste erwartete Dividendenrendite aller europäischen Sektoren. Hinzu kommt eine Aktienrückkaufrendite von rund 4 Prozent. Angesichts der stabilen Fundamentaldaten und des wirtschaftlichen Umfelds dürften die Aktionärsrenditen im zweistelligen Bereich bleiben und für den Zeitraum von 2023 bis 2025 insgesamt mehr als 30 Prozent betragen. Darüber hinaus könnten Aktienrückkäufe angesichts der niedrigen Aktienkurse zu einer deutlichen Reduzierung der Aktienanzahl führen, was einen spürbar positiven Einfluss auf den künftigen Gewinn je Aktie haben dürfte.

Glossar

- Der asiatisch-pazifische Raum (Asia-Pacific, APAC) umfasst Länder in Ostasien, Südostasien und Ozeanien, die an den Pazifischen Ozean grenzen.

- Die Bank of England (BoE) ist die britische Zentralbank.

- Die Bank of Japan (BoJ) ist die Zentralbank von Japan.

- Basel III ist ein vorgeschlagener Standard für die Eigenkapitalausstattung von Banken.

- Common Equity Tier 1 (CET 1) ist eine Komponente des Tier-1-Kapitals, die hauptsächlich aus Stammaktien besteht, die von einer Bank oder einem anderen Finanzinstitut gehalten werden.

- Gewerbliche Immobilien (commercial real estate, CRE) sind Immobilien, die in erster Linie zur Ausübung von Geschäften und zur Erzielung von Einkünften des Eigentümers genutzt werden.

- Die Europäische Bankenaufsichtsbehörde (EBA) ist eine unabhängige EU-Aufsichtsbehörde für den europäischen Bankensektor.

- Der Gewinn je Aktie (earnings per share, EPS) wird berechnet als Nettogewinn eines Unternehmens abzüglich der Dividende für Vorzugsaktien, geteilt durch die Gesamtzahl der im Umlauf befindlichen Aktien.

- Die Europäische Zentralbank (EZB) ist die Zentralbank für die Eurozone.

- Die Eurozone besteht aus 20 Mitgliedsstaaten der Europäischen Union, die den Euro als gemeinsame Währung und einziges gesetzliches Zahlungsmittel eingeführt haben.

- EUR ist der Währungscode für den Euro, die Währung der Eurozone.

- Die Federal Deposit Insurance Corporation (FDIC) ist eine unabhängige US-Behörde, die vom Kongress gegründet wurde, um die Stabilität und das Vertrauen der Öffentlichkeit in das Finanzsystem des Landes zu erhalten.

- Die Fixed Income Clearing Corporation (FICC) ist eine regulierte US-Clearing-Organisation, die sich mit der Bestätigung, Abwicklung und Lieferung von festverzinslichen Vermögenswerten in den Vereinigten Staaten befasst.

- Banken, die einen bestimmten Schwellenwert überschreiten, werden als global systemrelevante Banken (global systemically important banks, G-SIBs) identifiziert und in Gruppen eingeteilt, anhand derer ihre höhere Verlustabsorptionsanforderung bestimmt wird.

- Um zu gewährleisten, dass die Finanzinstitute weiterhin ihren kurzfristigen Verpflichtungen nachkommen können, bezieht sich die Liquiditätsdeckungsquote (liquidity coverage ratio, LCR) auf den Prozentsatz der hochliquiden Aktiva, die von diesen Instituten gehalten werden.

- NTM (next twelve months) steht im Zusammenhang mit den Erträgen und damit den Kurs-Gewinn-Verhältnissen für die nächsten zwölf Monate.

- Die People's Bank of China (PBoC) ist die Zentralbank der Volksrepublik China.

- Das Kurs-Buchwert-Verhältnis (KBV) misst den Aktienkurs eines Unternehmens im Verhältnis zu seinen materiellen Vermögenswerten.

- Das Kurs-Gewinn-Verhältnis (KGV) misst den aktuellen Aktienkurs eines Unternehmens im Verhältnis zu seinem Gewinn pro Aktie. In diesem Zusammenhang bezieht sich LTM (last twelve months) auf die Gewinne der vergangenen zwölf Monate.

- Der Recovery and Resilience Plan (RRP, italienisch PNRR) ist Italiens von der EU genehmigter Investitions- und Reformplan zur Überwindung der COVID-19-Notlage.

- Risikogewichtete Aktiva (risk-weighted assets, RWAs) ist ein Begriff, der verwendet wird, um das Mindestkapital zu bestimmen, das Banken als Reserve halten müssen, um das Risiko einer Insolvenz zu verringern.

- Der STOXX Europe 600 umfasst 600 Unternehmen aus 17 europäischen Ländern.

- Ein systemrelevantes Finanzinstitut (systemically important financial institution, SIFI) ist eine Bank, eine Versicherungsgesellschaft oder ein anderes Finanzinstitut, dessen Ausfall eine Finanzkrise auslösen könnte.

- Der Einheitliche Abwicklungsfonds (Single Resolution Fund, SRF) ist ein europäischer Notfallfonds, der in Krisenzeiten in Anspruch genommen werden kann.

- Der einheitliche Abwicklungsmechanismus (Single Resolution Mechanism, SRM) ist eine zentrale Einrichtung für die Bankenabwicklung in der EU und eine der wichtigsten Komponenten der Bankenunion.

- Der Stresskapitalpuffer (stress capital buffer, SCB) ist das obligatorische Kapital, das Finanzinstitute zusätzlich zu den anderen Mindestkapitalanforderungen halten müssen.

- Gezielte langfristige Refinanzierungsgeschäfte (targeted longer-term refinancing operations, TLTROs) werden von der EZB eingesetzt, um den Banken der Eurozone Finanzmittel zur Verfügung zu stellen.

- Das Treasury General Account (TGA) ist das Betriebskonto der US-Regierung, das von ausgewiesenen Verwahrern – in erster Linie den Federal Reserve Banks und ihren Zweigstellen – geführt wird, um tägliche öffentliche Geldtransaktionen abzuwickeln.

- USD ist der Währungscode für den US-Dollar.

- Die Renditekurve zeigt die unterschiedlichen Zinssätze für Anleihen mit unterschiedlichen Laufzeiten, aber gleicher Bonität.

- Die Steuerung der Renditekurve (yield curve control, YCC) ist eine geldpolitische Maßnahme, bei der eine Zentralbank variable Mengen an Staatsanleihen oder anderen finanziellen Vermögenswerten kauft, um die Zinssätze auf ein bestimmtes Niveau zu bringen.

Aktuelle Marktkommentare erhalten Sie im täglichen Newsletter „PERSPEKTIVEN am Morgen“.

Redaktionsschluss: 01. August 2023, 18.00