27. Februar 2026

Liebe Leserinnen und Leser,

KI-gestützte Codeprüfung setzt Cybersecurity-Aktien unter Druck, türkische Aktien steigen trotz hoher Inflation und wachsender Korrekturgefahr, und Brasiliens Börsenrally verliert angesichts gestiegener Bewertungen und politischer Risiken an Schwung.

Kursrutsch bei Cybersecurity: Neue KI erkennt unbekannte Code-Schwachstellen

Die Sorgen in der Softwarebranche rund um Künstliche Intelligenz (KI) nehmen zu. Ein neues KI-gestütztes Tool zur automatischen Prüfung von Programmcode auf Sicherheitslücken hat deutliche Kursbewegungen bei Cybersicherheitsaktien ausgelöst. Im Gegensatz zu bisherigen, regelbasierten Verfahren analysiert es das Zusammenspiel unterschiedlicher Komponenten. Es erkennt dabei auch bislang unbekannte Fehler und gibt Lösungsvorschläge. In der Folge verloren Cybersicherheitsindizes im Wochenverlauf rund fünf Prozent. Das Risiko beschränkt sich jedoch zunächst auf den Bereich der Codeprüfung, der nur ein Teil größerer Sicherheitsplattformen ist. Anbieter solcher Plattformen dürften robuster sein als vielfach angenommen, da sie von umfangreichen Kundendaten, starker Integration und hohen Wechselhürden profitieren. Zudem können sie Künstliche Intelligenz nutzen, um ihre eigenen Produkte weiterzuentwickeln. Die zunehmende Bedrohungslage im digitalen Raum spricht für einen anhaltenden technologischen Wettlauf zwischen Angriffs‑ und Abwehrmechanismen, und dürfte langfristig die Nachfrage nach Cybersicherheitslösungen stützen. Die jüngsten Kursrückgänge legen nahe, dass Anleger diese Zusammenhänge derzeit nur unzureichend berücksichtigen.

Türkei: Aktien steigen – Inflation bleibt Risikofaktor

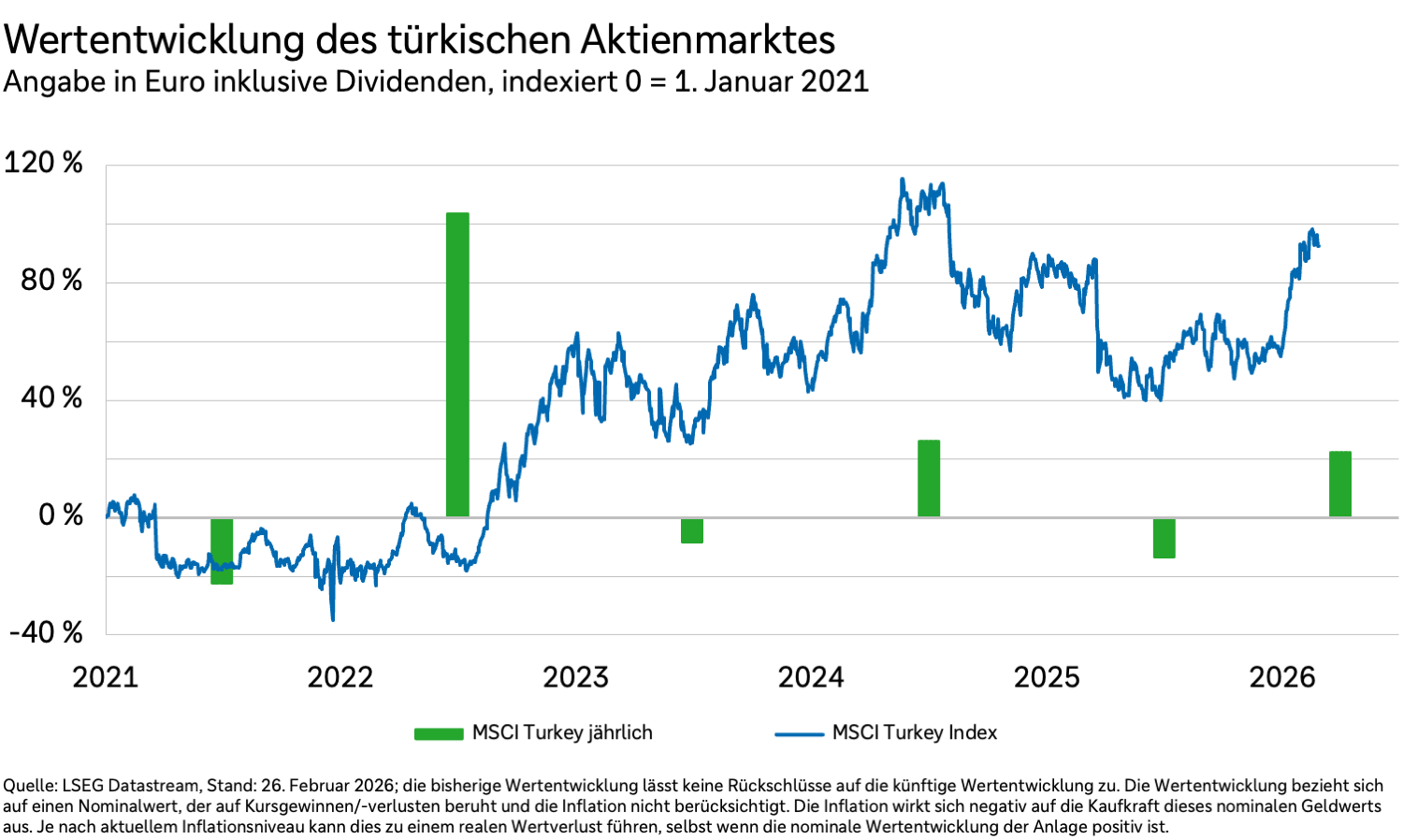

Türkische Aktien stiegen gemessen am MSCI Turkey Index in Euro seit Jahresbeginn um rund 22 Prozent.

Zu den Treibern gehören verstärkte Zuflüsse in Schwellenländermärkte. Die Gewinnerwartungen für 2026 wurden zuletzt jedoch gesenkt, was die Bewertungen nun deutlich nach oben getrieben hat. In der Türkei bewegen sich das Kurs-Gewinn-Verhältnis und die Inflationserwartungen der kommenden zwölf Monate häufig in entgegengesetzte Richtungen – aktuell ist dieser Zusammenhang jedoch geschwächt: Das Kurs-Gewinn-Verhältnis (KGV) ist deutlich gestiegen, während die Inflationserwartungen weiterhin über 20 Prozent liegen. Die Aktienmärkte scheinen damit einen schnellen Rückgang der Inflation vorwegzunehmen, was türkische Aktien bei hartnäckiger Teuerung anfällig für eine Korrektur macht. Anleger, die jedoch auf eine schnelle Abschwächung der Inflation setzen, könnten derzeit Chancen im Bankensektor sehen. Türkische Banken sind mit einem erwarteten KGV von rund vier günstig bewertet, und mögliche Zinssenkungen könnten die Erholung ihrer Zinsmargen unterstützen. Auch aufgrund der erheblichen Wechselkursrisiken bleibt der türkische Aktienmarkt jedoch ein Terrain für Experten.

Brasiliens Rally wird anfälliger: Gewinne halten nicht Schritt

Der brasilianische Bovespa-Index notierte jüngst erstmals über 192.000 Punkten. Die Aufholjagd brasilianischer Aktien ist bemerkenswert: Seit Oktober 2025 legte die Börse in São Paulo in Euro und inklusive Dividenden um rund 36 Prozent zu – doppelt so viel wie globale Schwellenländeraktien und der eigene Fünf-Jahres-Durchschnitt. Vor allem Brasiliens Rohstoffexporteure profitierten von den spürbar gestiegenen Preisen für Industrie- und Edelmetalle. Die Kursanstiege gingen jedoch nur zum Teil mit Zuwächsen der Unternehmensgewinne einher – entsprechend stieg auch die Bewertung brasilianischer Aktien. Mit einem für die kommenden zwölf Monate erwarteten Kurs-Gewinn-Verhältnis von 10,4 liegt diese nun leicht über ihrem langfristigen Durchschnitt. Insofern wird die Luft für weitere Kurszuwächse dünner. Positiv könnten sich Leitzinssenkungen auswirken – eine erste womöglich schon in der kommenden Woche. Allerdings preisen die Märkte über die nächsten zwölf Monate bereits schrittweise Reduzierungen des Leitzinses von 15 auf 12 Prozent ein. Zudem könnten die Präsidentschaftswahlen im Oktober die politische Unsicherheit erhöhen. Eine Konsolidierungsphase des Bovespa-Index würde mich in den kommenden Monaten daher nicht überraschen.

Bank of Korea signalisiert längere Zinspause

Die Bank von Korea hat den Leitzins erneut bei 2,5 Prozent belassen und stellt sich auf eine längere Pause in der Geldpolitik ein. Trotz einer leichten Konjunkturaufhellung durch Technologieexporte und Investitionen sieht sie derzeit keinen Anlass für eine Anhebung. Neue Prognosen deuten auf etwas stärkeres Wachstum im Jahr 2026 hin, während die Inflation nahe am Ziel stabil bleibt. Zugleich hat die Zentralbank ihre Kommunikation geändert und veröffentlicht nun ein Sechs-Monats-Profil der Einschätzungen aller Entscheidungsträger. Daraus geht hervor, dass die meisten Mitglieder mit unveränderten Zinsen rechnen, während nur wenige kleine Anpassungen für möglich halten. Risiken für Wachstum und Inflation bleiben im Blick, vor allem wegen der schwächeren Entwicklung außerhalb des Technologiesektors. Südkorea bleibt damit geldpolitisch stabil, während die wirtschaftliche Erholung an Breite gewinnt.

Indische Aktien: Hoch bewertet – lohnt sich der Einstieg?

Indiens Aktienmarkt gilt traditionell als teuer, teils sogar teurer als der US-Markt – während Indien vom KI-Hype weniger profitiert. Gleichzeitig sind Indiens Wachstumsperspektiven stark. Lohnt sich vor diesem Spannungsfeld der Einstieg nach der jüngst schwächeren Performance – oder ist Abwarten die bessere Strategie? Finanzjournalistin Jessica Schwarzer und ich ordnen Bewertung, Erwartungen und mögliche Vorgehensweisen für Anleger ein.

Zahl des Tages: 1

Sprachwissenschaftler nennen es den Bouba-Kiki-Effekt: Wir assoziieren weiche Laute („Bouba“) mit runden geometrischen Formen, harte („Kiki“) dagegen mit eckigen. Das gilt nachweislich für Menschen aus verschiedenen Sprachfamilien – und nicht nur für Menschen, wie Maria Loconsole von der Universität Padua mit ihrem Team nachgewiesen hat. Die Forscherinnen setzten Hühnerküken vor eine eckige und eine runde geometrische Form. Schon im Alter von einem Tag zeigten Küken, die den Laut „Bouba“ hörten, gesteigertes Interesse an der runden Form und umgekehrt. Der Bouba-Kiki-Effekt existiert also unabhängig von der Sprache und ist auch nicht „gelernt“, sondern scheint verschiedenen Spezies angeboren zu sein.

Ich wünsche Ihnen einen interessierten Tag.

Herzlichst

Ihr Ulrich Stephan

Chefanlagestratege für Privat- und Firmenkunden

PERSPEKTIVEN am Morgen: Störung im Anmeldeprozess

Aktuell ist die Registrierung mit den Umlauten ö, ü, ä sowie mit ß nicht möglich. Sie können sich mit oe, ue, ae sowie mit ss weiterhin registrieren.

Sollte auch das nicht funktionieren, wenden Sie sich an: perspektiven-am.morgen@db.com

Das könnte Sie auch interessieren

PERSPEKTIVEN im Fokus

Fundierte Einschätzungen zu relevanten Ereignissen für die Kapitalmärkte

PERSPEKTIVEN To Go

Aktuelle Marktentwicklungen im Podcast

Soweit hier von Deutsche Bank die Rede ist, bezieht sich dies auf die Angebote der Deutsche Bank AG. Wir weisen darauf hin, dass die in dieser Publikation enthaltenen Angaben keine Anlage-, Rechts- oder Steuerberatung darstellen, sondern ausschließlich der Information dienen. Die Information ist mit größter Sorgfalt erstellt worden. Bei Prognosen über Finanzmärkte oder ähnlichen Aussagen handelt es sich um unverbindliche Informationen. Soweit hier konkrete Produkte genannt werden, sollte eine Anlageentscheidung allein auf Grundlage der verbindlichen Verkaufsunterlagen getroffen werden. Aus der Wertentwicklung in der Vergangenheit kann nicht auf zukünftige Erträge geschlossen werden.

HINWEIS: BEI DIESEN INFORMATIONEN HANDELT ES SICH UM WERBUNG. Die Texte sind nicht nach den Vorschriften zur Förderung der Unabhängigkeit von Anlage- oder Anlagestrategieempfehlungen (vormals Finanzanalysen) erstellt. Es besteht kein Verbot für den Ersteller oder für das für die Erstellung verantwortliche Unternehmen, vor bzw. nach Veröffentlichung dieser Unterlagen mit den entsprechenden Finanzinstrumenten zu handeln. Die Deutsche Bank AG unterliegt der Aufsicht der Europäischen Zentralbank und der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin)