Aktien, Volkswirtschaft / Geldpolitik – 04.03.2024

Konsum treibt Konjunktur – und das Depot?

Die wichtigsten Fakten:

- Die Entwicklung zyklischer Konsumgüterwerte in den USA und Europa hängt weitgehend vom Verhalten der privaten Haushalte sowie vom Konjunkturwachstum in Asien ab.

- Trotz des schwächeren wirtschaftlichen Umfelds zeigt sich der Konsum in den USA und Europa relativ stabil.

- Hauptgründe dafür sind hohe Ersparnisse, anhaltend hohe Beschäftigungsniveaus, eine zunehmende Erholung der Realeinkommen sowie sinkende Inflationsraten und die Erwartung fallender Zinsen.

Brother’s Art / Adobe Stock

Die BIP-Wachstumsraten in der Eurozone und den USA dürften sich in den kommenden Monaten weiter abschwächen. Dies sollte vor allem eine Folge der anhaltend restriktiven geldpolitischen Maßnahmen der Europäischen Zentralbank (EZB) und der US-Notenbank Federal Reserve (Fed) sein, die darauf abzielen, die jeweilige Inflationsrate in den beiden Währungsräumen weiter zu senken. Über das Gesamtjahr 2024 betrachtet dürfte die Eurozone nach unserer Einschätzung im Umfeld sinkender Teuerungsraten ein moderates Wachstum von 0,7 Prozent verzeichnen. Für die USA erwarten wir nach einer vergleichbar schwachen ersten Jahreshälfte eine leichte Konjunkturerholung gegen Ende des Jahres.

Trotz dieser eher durchwachsenen wirtschaftlichen Perspektiven könnte sich für Aktienanleger ein Blick auf den europäischen und den US-amerikanischen Konsumsektor lohnen. Denn im Gegensatz zu einem üblichen Konjunkturzyklus sprechen derzeit einige Faktoren für eine baldige Erholung der privaten Haushaltsnachfrage.

Hohe Ersparnisse treiben Konsumlaune

Vor allem viele US-Amerikaner verfügen nach wie vor über beträchtliche Ersparnisse. Diese wurden vor allem dadurch aufgebaut, dass die Haushalte in den Jahren der Coronapandemie umfangreiche staatliche Unterstützung erhielten, darunter vergleichsweise hohe Einmalzahlungen, und dass es ein Moratorium für die Rückzahlung von Studienkrediten gab. Zugleich war der Konsum während der Pandemie nur eingeschränkt möglich. Auf dem Höhepunkt ihrer Sparaktivitäten legten die US-Haushalte mehr als 30 Prozent ihres Einkommens nach Steuern zur Seite – mehr als dreimal so viel wie in den Jahren vor der Pandemie. Die finanzielle Situation der Haushalte verbesserte sich auch dadurch, dass die Zinssätze sanken und Kredite zu günstigen Konditionen umgeschuldet werden konnten.

Nach dem Ende der pandemiebedingten Beschränkungen reduzierten die Haushalte ihre Ersparnisse wieder, was sich besonders in den USA in einer raschen wirtschaftlichen Erholung niederschlug. Diese wirkte sich positiv zunächst auf den Konsumgütermarkt und dann auf den von der Pandemie besonders stark betroffenen Dienstleistungssektor aus – ein Trend, der bis heute anhält. Im vierten Quartal 2023 stiegen die Konsumausgaben der privaten US-Haushalte mit einer annualisierten Rate von 2,8 Prozent und trieben das US-Wirtschaftswachstum auf eine annualisierte Rate von 3,3 Prozent.

Wir erwarten, dass der Rückenwind durch die überschüssigen Ersparnisse für den Konsum in den USA in Zukunft schwächer werden könnte. Dadurch sollten andere Faktoren an Bedeutung gewinnen, etwa die Entwicklung des Arbeitsmarktes und der Zinssätze.

Steigende Zinssätze als Konsumdämpfer

Eine Veränderung der Zinssätze ist insofern von Bedeutung, als Haushalte ohne weitere Ersparnisse verstärkt andere Quellen wie Kredite oder Kreditkarten nutzen könnten, um ihren Konsum zu finanzieren. Nach der Straffung der Geldpolitik durch die US-Notenbank sind jedoch seit einiger Zeit die Zinssätze deutlich gestiegen und strengere Kreditbedingungen am Markt zu beobachten. Beide Faktoren deuten darauf hin, dass der Konsum der Haushalte ohne weitere Ersparnisse mittelfristig zurückgehen dürfte, zumal mittlerweile auch wieder Studienkredite zurückgezahlt werden müssen. In letzter Zeit war in den USA bereits ein leichter Anstieg der Zahlungsrückstände bei Kreditkarten und Autokrediten zu verzeichnen.

Insgesamt zeigt der US-Haushaltssektor jedoch nach wie vor kaum Anzeichen einer bevorstehenden Schwäche. Die Zahl der Kreditnehmer, die mit ihren Zahlungen im Rückstand sind, ist weiterhin sehr gering und liegt noch unter dem Niveau von vor der Pandemie. Dies gilt besonders für Hypothekarkredite.

Ein wichtiger Grund für die Konsumstärke der US-Haushalte ist, dass sich deren Realeinkommen erholen. Im November 2023 lagen sie um vier Prozent höher als im Vorjahresmonat. Diese positive Entwicklung spiegelt sich in der Stimmung der Verbraucher wider: Nach Zahlen der University of Michigan kletterte das Verbrauchervertrauen von 69,7 Indexpunkten im Dezember 2023 auf 78,8 Punkte im Januar 2024 und erreichte damit den höchsten Stand seit Juli 2021. Mitverantwortlich für die robuste Lage ist sicherlich, dass die Immobilienwerte in vielen Regionen der USA die Talsohle durchschritten zu haben scheinen oder sich sogar bereits im Aufwärtstrend befinden. Auch der US-Aktienmarkt erreichte zuletzt Höchststände. Beide Faktoren sorgten dafür, dass das durchschnittliche Haushaltsvermögen seinen langfristigen Aufwärtstrend wieder aufgenommen hat.

Die Analystengemeinde geht davon aus, dass sich der positive Trend bei den US-Realeinkommen 2024 fortsetzen wird: Sie prognostiziert einen weiteren Anstieg von rund drei Prozent. Unserer Meinung nach stehen die Chancen dafür gut, sofern die Straffung der Geldpolitik wie erwartet zu einer weiteren Normalisierung des Arbeitsmarktes führt, ohne dass es zu einem starken Anstieg der Arbeitslosenquote kommt.

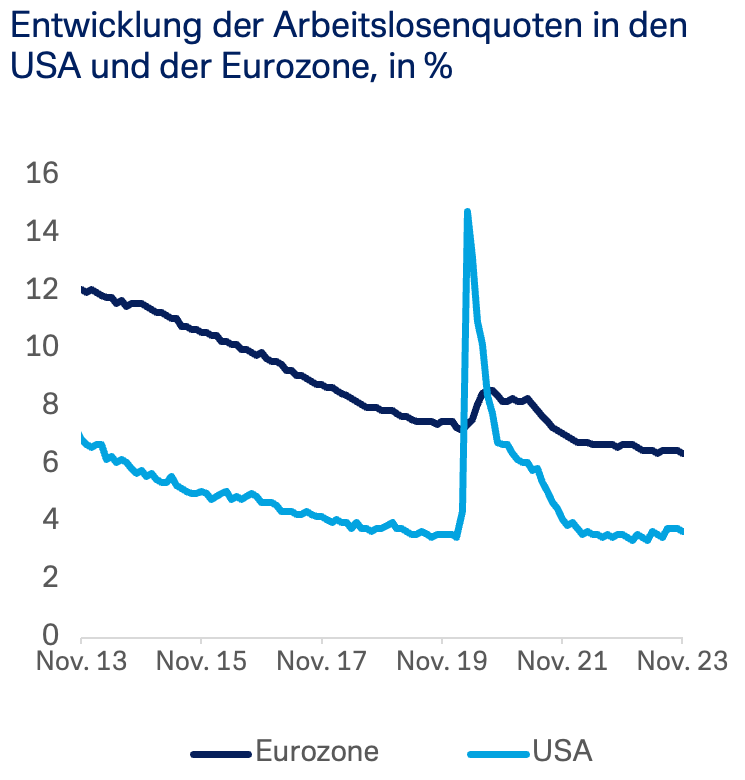

Arbeitsmarkt bleibt stark – auch in Europa

Die Lage am US-Arbeitsmarkt dürfte sich aufgrund des zunehmenden demografischen Einflusses weniger stark verschlechtern, als es in einer solch durchwachsenen Konjunkturlage und im Umfeld gestiegener Zinsen normalerweise zu erwarten wäre. Ein signifikanter Stellenabbau erscheint vor allem deshalb unwahrscheinlich, weil viele Unternehmen Lehren aus den Pandemiejahren gezogen haben könnten und auf Entlassungen in größerem Stil verzichten dürften, um bei einer Erholung der Wirtschaft über die erforderlichen Fachkräfte zu verfügen. Im Zuge der Konjunkturerholung nach der Pandemie war deutlich geworden, dass entlassene Arbeitnehmer nicht ohne Weiteres zeitnah zu ersetzen sind.

Bloomberg Finance L P, Deutsche Bank AG. Stand: 24. Januar 2024.

Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Obwohl die Aussichten für Arbeitnehmer nach wie vor gut sind, hat sich vor allem durch die gestiegenen Zinsen eine gewisse Normalisierung am US-Arbeitsmarkt eingestellt. Denn hohe Zinsen wirken sich grundsätzlich negativ auf die Nachfrage der Unternehmen nach Arbeitskräften aus. Kamen im Sommer 2022 auf jeden Arbeitsuchenden noch zwei unbesetzte Stellen, sind es aktuell nur noch 1,4 und damit nur noch geringfügig mehr als vor der Pandemie (1,2). Dieser Trend dürfte sich unserer Meinung nach im Laufe des Jahres fortsetzen und zu einem leichten Anstieg der Arbeitslosenquote führen, da Unternehmen beginnen könnten, sowohl neue Stellen auszuschreiben als auch Mitarbeiter zu entlassen. Strukturelle Faktoren wie der zunehmende Fachkräftemangel, der unter anderem durch das Ausscheiden der Babyboomer aus dem Arbeitsmarkt verursacht wird, dürften jedoch dafür sorgen, dass das Lohnwachstum trotz des Anstiegs der Arbeitslosenquote robust bleibt. Da auch die Inflation nach unseren Prognosen sinken dürfte, sollte das Reallohnwachstum sich weiterhin positiv entwickeln.

Diese Entwicklungen sollten grundsätzlich auch für die Eurozone gelten, wo der Arbeitsmarkt bisher ebenfalls allen Widrigkeiten trotzte. Aufgrund des zunehmenden Einflusses struktureller Faktoren fiel die Arbeitslosenquote im November 2023 trotz eines insgesamt stagnierenden Wachstums auf einen historischen Tiefstand von 6,4 Prozent. Ein weiterer Grund für den insgesamt stabilen Arbeitsmarkt ist, dass das schwache Wachstum in der Eurozone in erster Linie auf das Verarbeitende Gewerbe zurückzuführen ist und sich der arbeitsintensivere Dienstleistungssektor bislang besser halten konnte.

Auch in der Eurozone ist der Anteil der unbesetzten Stellen in letzter Zeit zwar leicht gesunken, liegt aber mit 2,9 Prozent immer noch auf einem historisch hohen Niveau. Wir gehen daher davon aus, dass das Lohnwachstum in der Eurozone im Jahr 2024 zum ersten Mal seit dem Ende der Pandemie über der Inflationsrate liegen wird. Unter anderem in Deutschland und Spanien hat das Reallohnwachstum bereits ins Positive gedreht.

Konsum hat weiteres Aufwärtspotenzial

Insgesamt ergeben sich aus den oben beschriebenen Faktoren gemischte Aussichten für den Konsum, sowohl in den USA als auch in der Eurozone. In den USA belasten rückläufige Ersparnisse und hohe Zinsen besonders die unteren Einkommensgruppen. Gleichzeitig dürfte sich die strukturelle Situation auf dem Arbeitsmarkt für Arbeitnehmer positiv auswirken. Insgesamt sehen wir mehr Licht als Schatten und erwarten, dass der US-Konsum robust bleibt und die -Konjunktur weiterhin stützt.

In der Eurozone dürfte der Konsum im Umfeld schwacher makroökonomischer Aussichten und strengerer Kreditvergabestandards der Banken zunächst schwach bleiben. Erst im Laufe dieses Jahres könnte er an Fahrt gewinnen – sofern die Inflation weiter sinkt, steigende Reallöhne sich in den Ausgaben niederschlagen, die EZB mit Zinssenkungen beginnt und positive Wachstumsaussichten deutlicher werden. Unsere Prognosen weisen genau in diese Richtung. Zumal die europäischen Haushalte das Risiko, in naher Zukunft ihren Arbeitsplatz zu verlieren, als eher moderat einschätzen. Diese Erwartung spielt vor allem bei der Entscheidung über größere Konsumausgaben eine wichtige Rolle.

„Konsum fürs Depot – warum zyklische Titel aus Europa und den USA jetzt einen genaueren Blick wert sein könnten.“

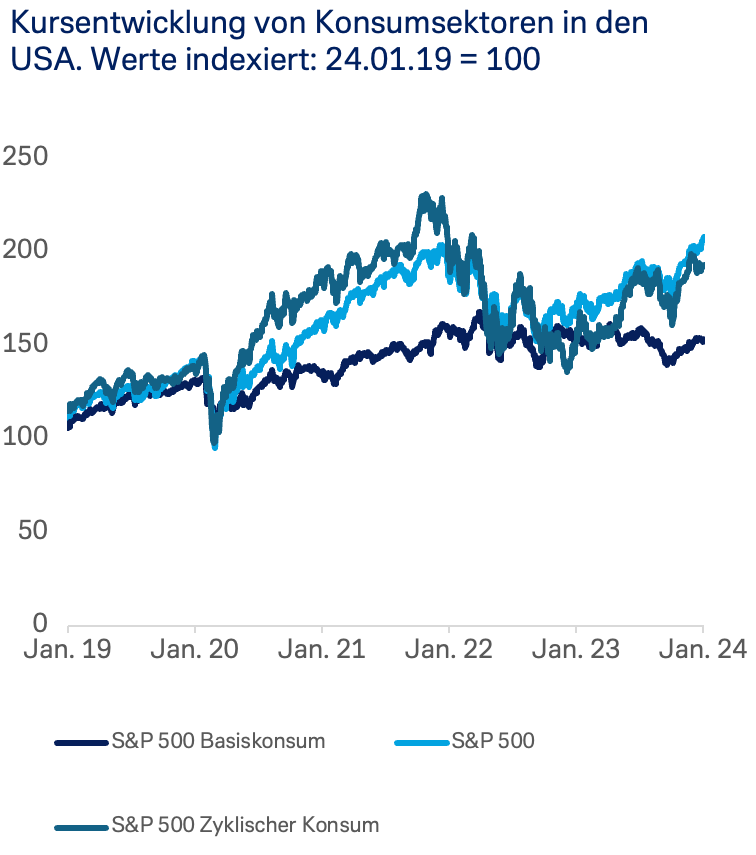

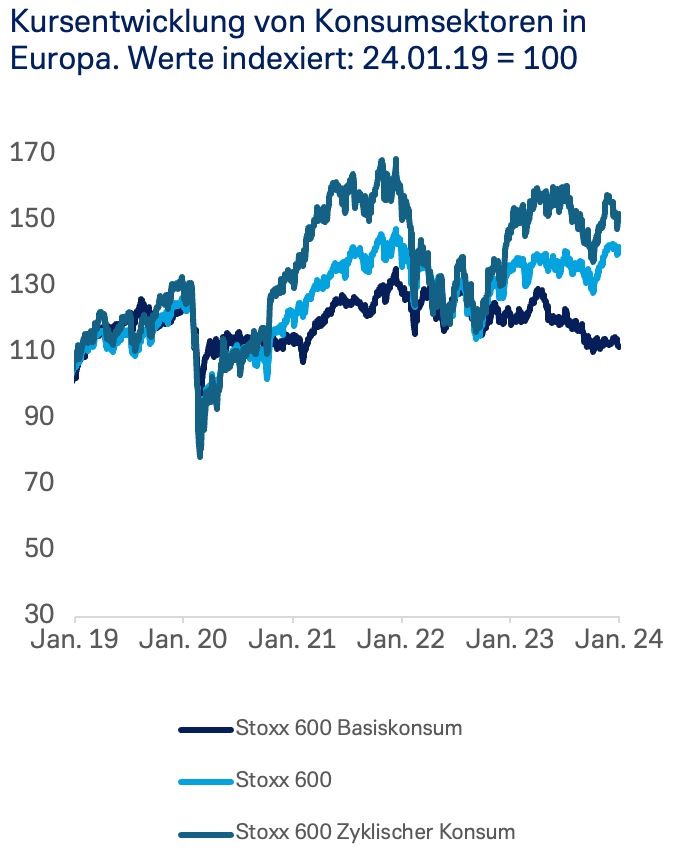

Aktienmarkt: Konsum ist nicht gleich Konsum

Wir sehen im Konsumsektor auf absehbare Zeit interessante Anlagemöglichkeiten am Aktienmarkt – allerdings weniger bei Basiskonsumgüterherstellern als im Bereich des Zyklischen Konsums. Denn im Vergleich zum Bereich der Basiskonsumgüter ist Letzterer weniger stark vom Anstieg der Kapitalmarktzinsen betroffen. Das liegt zum einen daran, dass zyklische Titel nicht zu den klassischen defensiven Dividendentiteln gehören und daher in der Niedrigzinsphase weniger Abflüsse zugunsten von Anleihen verzeichneten. Zum anderen sind viele der Unternehmen des Sektors hochprofitabel und verfügen über eine ausreichende Liquidität.

Hinzu kommt eine aktuelle Besonderheit im Basiskonsumgüterbereich: die anhaltende Debatte über die Auswirkungen neuer Medikamente gegen Fettleibigkeit auf die Nachfrage nach verschiedenen Konsumgütern. Obwohl wir der Meinung sind, dass sich die Auswirkungen dieser unter anderem appetithemmenden Medikamente zumindest kurzfristig in Grenzen halten dürften, könnten Marktteilnehmer beginnen, eine höhere Risikoprämie für Nahrungsmittel- und Getränketitel zu verlangen, die einen großen Teil des Sektors der Basiskonsumgüter ausmachen.

Blickt man im Detail auf die zyklischen Konsumgütersektoren, fällt auf, dass sowohl im Stoxx Europe 600 als auch im S&P 500 die Kurs-Gewinn-Verhältnisse (KGV) auf Basis der erwarteten Zwölf-Monats-Gewinne mit 13 beziehungsweise 25 weitgehend im Einklang mit ihren Zehn-Jahres-Medianen gehandelt werden. Die US-Titel mögen zwar etwas teuer erscheinen, sind aber stark auf Technologie und Künstliche Intelligenz ausgerichtet, was langfristig zu einem robusten Gewinnwachstum führen dürfte.

Bloomberg Finance L P, Deutsche Bank AG. Stand: 24. Januar 2024.

Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Im Gegensatz zum US-Markt bietet der europäische Sektor die Möglichkeit eines ausgewogeneren Engagements in Wachstum und Substanz. Wachsende und margenstarke Luxusmarken dominieren den Sektor und machen rund 50 Prozent der gesamten Marktkapitalisierung aus. Sie sind in erheblichem Maße auf dem chinesischen Markt engagiert, der in den letzten zehn Jahren stark gewachsen ist. Nach einer zuletzt etwas schwächeren Phase scheint sich die Nachfrage nach Luxusartikeln in China nun wieder zu erholen. Bis 2030 könnte der Anteil Chinas am Weltmarkt für Luxusgüter von derzeit rund 16 auf über 20 Prozent steigen. Weitere wichtige Sektoren im Bereich der zyklischen Konsumgüter in Europa sind die Automobilindustrie mit einem Anteil von 20 Prozent, der Einzelhandel, Medien sowie der Reise- und Freizeitsektor.

Bloomberg Finance L P, Deutsche Bank AG. Stand: 24. Januar 2024.

Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Für europäische und US-amerikanische zyklische Konsumgüteraktien wird in diesem Jahr ein Gewinnwachstum von drei beziehungsweise zwölf Prozent und im kommenden Jahr von zehn beziehungsweise 17 Prozent prognostiziert. Sollten sich die Weltwirtschaft und die Konsumlaune der Verbraucher in diesem Jahr erneut als widerstandsfähig erweisen, könnten diese Zahlen sogar noch angehoben werden.

Bloomberg Finance L P, Deutsche Bank AG. Stand: 24. Januar 2024.

Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Glossar

- Unter Basiskonsumgütern werden Güter verstanden, auf die Menschen nicht verzichten können oder wollen, unabhängig von der finanziellen Situation oder dem wirtschaftlichen Umfeld. Dazu zählen hauptsächlich Nahrungsmittel, Getränke, Artikel für Haushalt und Körperpflege.

- Das Bruttoinlandsprodukt (BIP) ist der monetäre Wert aller innerhalb einer bestimmten Zeit fertiggestellten Waren und Dienstleistungen innerhalb der Grenzen eines Landes oder einer Region.

- Defensive Aktien bieten konstantere Dividenden und stabile Erträge, unabhängig von der Entwicklung des gesamten Aktienmarktes.

- Die Europäische Zentralbank (EZB) ist die Notenbank der Eurozone.

- Der Euro (EUR) ist das einzige gesetzliche Zahlungsmittel in den EU-Mitgliedstaaten, die ihn eingeführt haben.

- Die Eurozone setzt sich aus 20 Mitgliedstaaten der Europäischen Union zusammen, die den Euro als gemeinsame Währung und einziges gesetzliches Zahlungsmittel eingeführt haben.

- Die Federal Reserve (Fed) ist die Notenbank der Vereinigten Staaten von Amerika. Das Federal Open Market Committee (FOMC) legt die geldpolitische Ausrichtung der Fed fest.

- Der Gewinn je Aktie (EPS) wird berechnet als Nettogewinn eines Unternehmens abzüglich der Dividende für Vorzugsaktien, geteilt durch die Gesamtzahl der im Umlauf befindlichen Aktien.

- Das Kurs-Gewinn-Verhältnis (KGV) misst den aktuellen Aktienkurs eines Unternehmens im Verhältnis zu seinem Gewinn je Aktie.

- Nächste zwölf Monate (NTM) bezieht sich auf jede Finanzkennzahl, die für die unmittelbar nächsten zwölf Monate ab dem aktuellen Datum prognostiziert wird.

- Der Stoxx Europe 600 ist ein Aktienindex, der die Wertentwicklung der Papiere von insgesamt 600 der größten Unternehmen aus 17 Ländern der Europäischen Union abbildet.

- Der S&P 500 ist ein Aktienindex (Preisindex) in den USA. Er umfasst Aktien der 500 größten und umsatzstärksten Unternehmen des Landes.

- Rendite (engl.: Yield) ist der Ertrag eines Investments, etwa durch Zinsen oder Dividenden. Die Rendite wird normalerweise in Prozent der ursprünglichen Investitionskosten oder des aktuellen Marktwerts des Investments angegeben.

- Wachstumsaktien sind Unternehmen, bei denen ein überdurchschnittliches Gewinn- oder Umsatzwachstum als wahrscheinlich gilt.

- Als Treasuries werden Staatsanleihen der USA bezeichnet.

- US ist die Bezeichnung für die Vereinigten Staaten.

- USD ist der Währungscode für den US-Dollar.

- Der Verbraucherpreisindex (VPI) misst den Preiskorb an Produkten und Dienstleistungen, der auf dem Konsum eines typischen privaten Haushalts basiert.

- Der Zyklische Konsum fasst Produkte zusammen, die nicht lebensnotwendig sind. Im Prinzip fällt alles hierunter, was nicht zum Basiskonsum zählt: Gebrauchsgegenstände, Kleidung, Unterhaltung, Freizeitaktivitäten, Reisen oder auch Autos.

Aktuelle Marktkommentare erhalten Sie im täglichen Newsletter „PERSPEKTIVEN am Morgen“.

Redaktionsschluss: 02. Februar 2024, 15 Uhr