Nachhaltig anlegen – diese Aspekte sollten Sie beachten

Immer mehr Menschen ist es wichtig, nicht einfach in beliebige Unternehmen oder Finanzprodukte zu investieren. Sie wollen Vermögen aufbauen und gleichzeitig etwas für die Gesellschaft bewirken. Das geht – denn ein gutes Gewissen und Rendite müssen sich nicht ausschließen.

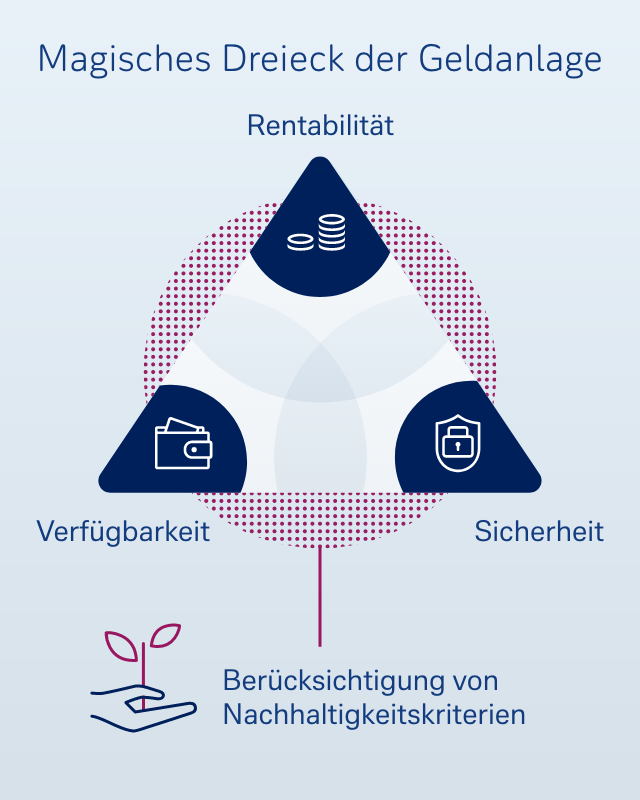

So setzen laut Bundesverband Investment und Asset Management (BVI) auch Privatanleger*innen verstärkt auf Investmentfonds, die Nachhaltigkeitskriterien berücksichtigen. Dabei geht es ihnen um ökologische und soziale Aspekte sowie um Fragen der Unternehmensführung. „Man spricht von Kriterien der Nachhaltigkeit, bekannt als ESG – also Environmental, Social und Governance“, sagt Janine Erschfeld, Expertin der Deutschen Bank. Die ESG-Kriterien* spielen neben den klassischen Merkmalen Rendite, Liquidität und Sicherheit eine immer wichtigere Rolle.

Janine Erschfeld ist Kundenberaterin in Düsseldorf – in einer der bundesweit mehr als 140 „Grünen Filialen“ der Deutschen Bank. Gestützt auf ihre Expertise zeigen wir, welche Geldanlagen* es im Markt gibt, die Nachhaltigkeitsaspekte miteinbeziehen – und wie Anleger*innen ihre individuelle ESG-Strategie entwickeln können.

1. Womit punktet der Markt für Geldanlagen, die Nachhaltigkeitskriterien berücksichtigen?

Das Konzept des sogenannten nachhaltigen Investierens* boomt, wie etwa der deutsche Fondsverband BVI aufzeigt. Das verwaltete Vermögen von Publikumsfonds in Deutschland, die Nachhaltigkeitsaspekte miteinbeziehen, steigt spürbar. Im Jahr 2015 lag es laut BVI noch bei 13 Milliarden Euro, im dritten Quartal 2021 kletterte es auf einen Höchststand von 339 Milliarden Euro. Das entspricht einem Anteil von 24 Prozent am gesamten Vermögen in Publikumsfonds – Ende 2015 waren es noch 1,5 Prozent.

Dieser Trend dürfte anhalten. Eine Umfrage für den Verbraucherzentrale Bundesverband macht deutlich: Jeder zweite Befragte ist grundsätzlich bereit, Geld nachhaltig anzulegen. Knapp vier von fünf wollen dabei aber nicht auf Renditemöglichkeiten verzichten. „Das ist auch deshalb spannend, weil ESG-orientierte Geldanlagen* in puncto Wertentwicklung den konventionellen in der Vergangenheit in nichts nachstanden“, sagt Janine Erschfeld.

Ihre Einschätzung fußt auf einem Vergleich mehrerer wichtiger Indizes. So zeigt sich etwa im nachhaltigen Aktienindex MSCI World ESG Leaders in der Performance der vergangenen fünf Jahre keine signifikant schlechtere Wertentwicklung als im marktbreiten MSCI World.

Dabei ist grundsätzlich zu beachten, dass Wertentwicklungen der Vergangenheit keine Garantie für zukünftige Wertentwicklungen sind. Den entscheidenden Rückenwind erhält der nachhaltige* Gedanke aber unter anderem durch regulatorische Vorgaben. Das gilt auch für die Wirtschaft insgesamt, die den politischen Vorgaben folgt und sich in Zukunftsmärkten und -technologien positionieren wird: Den tiefgreifendsten Wandel werden hier nach Einschätzung der Deutschen Bank vor allem Bereiche wie Energie, Automotive und das produzierende Gewerbe verzeichnen.

2. Welche Produkte können in Betracht kommen?

Der Begriff „nachhaltige Geldanlage“ ist derzeit noch nicht abschließend definiert und kann noch Änderungen unterliegen. Das heißt: Heute als nachhaltig eingestufte Produkte können künftig möglicherweise abweichend eingeordnet werden.*

Grundsätzlich aber funktionieren entsprechende Investitionen zunächst wie andere Geldanlagen auch. Ob Aktien oder Anleihen, ETFs oder aktiv gemanagte Fonds – nahezu jede Anlageklasse ist mittlerweile in einer Variante verfügbar, die auch Nachhaltigkeitskriterien berücksichtigt. Beispiel Anleihen: Hier könnten Green Bonds, herausgegeben von einem Unternehmen oder von einem Staat, eine mögliche Option sein. „Es sind meist festverzinsliche Wertpapiere, durch die etwa Projekte zur Steigerung der Energieeffizienz gefördert werden, also zum Beispiel Gebäudesanierungen“, sagt Janine Erschfeld.

Prinzipiell lassen sich Produkte, die Nachhaltigkeitsaspekte beachten, ergänzend in ein bereits bestehendes Portfolio integrieren. Oder es lässt sich ein neues aufbauen, das sich komplett an Nachhaltigkeitskriterien orientiert. Ebenso wie bei konventionellen Anlagen sind auch mit dieser Investmentvariante neben Chancen zugleich Risiken verbunden.

Bevor es an Auswahl und Mischung der passenden Produktarten geht, sollte man festlegen, was mit dem Geld erreicht werden soll: Welches Ziel steht dabei für Sie im Vordergrund – eine gute Rendite, schnelle Verfügbarkeit oder eher eine erhöhte Sicherheit? „Anschließend sollten Sie definieren, wie sehr Nachhaltigkeitskriterien Ihr Gesamtportfolio prägen sollen“, sagt Kundenberaterin Janine Erschfeld. Und wie intensiv Sie sich um den Anlageprozess kümmern wollen oder können. Legen Sie auch fest, welchen Anteil des Vermögens Sie insgesamt nachhaltig gestalten wollen – und ob schrittweise oder sofort vollständig umgeschichtet werden sollte.

Wer mit den Grundregeln der Kapitalmärkte vertraut ist und eine konkrete Vorstellung davon hat, welche Rolle Nachhaltigkeitsaspekte im Portfolio spielen sollen, kann online in Eigenregie handeln – etwa über das kostenlose maxblue Depot der Deutschen Bank. Oder Sie lassen sich zu passenden Produkten sowie zu Aspekten wie Anlagehorizont, Risikostreuung und Depotstruktur beraten. Auf Wunsch helfen Ihnen die Kundenberater*innen der Deutschen Bank, eine Anlagestrategie zu erarbeiten.

3. Wie nachhaltig sind „nachhaltige Finanzprodukte“* wirklich und wie können Anlegende das überprüfen?

Begriffe wie „nachhaltig“, „umweltfreundlich“ oder „ethisch“ sind in Bezug auf Geldanlagen nicht geschützt – und einheitliche Standards werden noch entwickelt.* So groß die Einigkeit über die hohe Bedeutung des Themas Nachhaltigkeit ist, so wenig Konsens herrscht dazu, wie genau sich die ESG-Leistung eines Unternehmens, einer Branche oder eines Fonds messen lassen kann. „Wer mit gutem Gewissen anlegen möchte, sollte sich daher Zeit nehmen und genauer hinsehen“, sagt Janine Erschfeld.

Als Informationsquellen kommen Wirtschaftsfachmedien ebenso wie Geschäftsberichte von Unternehmen oder die Markteinschätzungen von Anlageexpert*innen infrage. Erste Leitplanken hat der Gesetzgeber gesetzt: So gibt die Taxonomie-Verordnung vor, unter welchen Voraussetzungen bestimmte Wirtschaftsaktivitäten als nachhaltig zu klassifizieren sind. Auch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) lässt gegenwärtig eine Richtlinie mit konkreten Vorgaben erstellen, unter welchen Voraussetzungen ein Investmentfonds als „nachhaltig“ bezeichnet werden darf.

Weitere Rahmenbedingungen geben zudem die Bewertungen von ESG-Ratingagenturen vor. Grundlage für deren Einstufung sind Kriterien, die auf die Teilaspekte von E, S und G eingehen. Beispielsweise: Investiert ein Unternehmen in neue Technologien, um Emissionen zu filtern? Oder verlegt es Fabriken an Orte, in denen die Auflagen gegen Luftverschmutzung gering sind? Ob Umweltfragen, Datenschutz, Gesundheit oder Sicherheit am Arbeitsplatz – sich an objektiv erstellten Bewertungen in Sachen ESG-Aspekte* zu orientieren, ist ein wichtiger Ansatz für Anleger*innen.

Doch Vorsicht! ESG-Ratingagenturen verwenden oft unterschiedliche Analyseverfahren und setzen verschiedene Schwerpunkte. So misst eine Agentur zum Beispiel die Arbeitsbedingungen in einem Unternehmen anhand der Kündigungsrate, während eine andere diesen Faktor an der Anzahl der Mitarbeiterklagen ermittelt. Was also tun? „Neben der eigenen Recherche und dem Abgleichen von ESG-Gütesiegeln* ist der direkte Austausch mit Fachleuten hilfreich“, sagt Janine Erschfeld. „Die Deutsche Bank setzt auf die Zusammenarbeit mit ESG-Ratingagenturen wie etwa MSCI ESG Rating und kombiniert die Erkenntnisse mit eigener Anlagekompetenz.“

Wie Ratingagenturen ESG-Kriterien einbeziehen

Environmental

Umfasst unter anderem Umwelt- und Klimaschutz, Erneuerbare Energien und Recycling.

Social

Umfasst unter anderem Arbeitsbedingungen, Einhaltung von Menschenrechten und Chancengleichheit.

Governance

Umfasst unter anderem Transparenz, ethische Grundsätze und Korruptionsbekämpfung.

4. Welche Ansätze prägen das Verhalten der Anleger*innen?

Dass jemand in sauberes Trinkwasser oder in Solarparks investiert, überrascht im Sinne des nachhaltigen Gedankens nicht. Doch auch ein ESG-motivierter* Ansatz für Investments in andere, möglicherweise nicht auf den ersten Blick nachhaltige* Branchen kann in Frage kommen – etwa, wenn Anleger*innen auf den „Best in Class“-Gedanken* setzen. Dies ist ein möglicher Ansatz, bei dem Anleger*innen auf Unternehmen blicken, welche innerhalb ihrer Branche unter Berücksichtigung entsprechender Kriterien die im Vergleich nachhaltigste Strategie verfolgen – etwa Firmen, die in einen effizienteren Energieverbrauch investieren.

In der Regel erfordern Geldanlagen, die Nachhaltigkeitskriterien miteinbeziehen, mehr Aufmerksamkeit als klassische Investments, meint die Expertin. „Auch, weil Sie für sich persönlich entscheiden sollten, wie Sie Nachhaltigkeit definieren und worauf Sie besonderen Wert legen.“ Anleger*innen können hier verschiedene Investmentansätze verfolgen. Dabei spielen vor allem diese Fragen für die Strategie eine Rolle:

- Reicht mir der unter Berücksichtigung verschiedener Nachhaltigkeitsaspekte Klassenbeste im Portfolio, also „Best in Class“?

- Will ich mit meinem Wertemaßstab vor allem Waffen, Glücksspiel oder Tabak aus meinem Depot heraushalten (Screening-Ansatz)?

- Oder möchte ich aktiv bestimmte ESG-Ziele* und konkrete Projekte fördern? Wenn ja: Soll es ein gezieltes Impact Investing werden – und das ausgewählte Produkt etwa einen Beitrag zu den UN-Nachhaltigkeitszielen leisten? Für viele Präferenzen der Kund*innen gibt es Möglichkeiten.

Mit Blick auf die prinzipielle Ausprägung des Nachhaltigkeitsgedankens im Portfolio teilt die Kundenberaterin die Einschätzung von Dr. Ulrich Stephan, Chef-Anlagestratege der Deutschen Bank: „Den integrierten Ansatz, bei dem man den ESG-Score mit dem ökonomischen Score kombiniert und zu einer Investitionsentscheidung kommt, halte ich für den besten.“ Dabei stellt der „ökonomische Score“ die Bewertung der wirtschaftlichen Lage eines Unternehmens dar.

Nachhaltige Investmentansätze

Best in Class

Dieser Investmentansatz arbeitet mit Positivkriterien. Dabei werden innerhalb einer Branche Unternehmen mit Blick auf Nachhaltigkeitsaspekte – etwa effizienten Energieverbrauch, Diversität oder Unternehmensführung – verglichen. Die Firmen, die dabei innerhalb ihrer Branche (= „Class“) am besten abschneiden, werden dann für ein Investment ausgewählt. Es handelt sich um einen relativen Ansatz, bei dem auch in den in ökologischen oder sozialen Belangen schlechten Branchen ein „Bester“ ausgesucht werden kann.

Screening

„Negatives Screening“ beinhaltet den Ausschluss oder eine Beschränkung bestimmter Sektoren beziehungsweise Unternehmen – etwa die Geldanlage in Waffen- und Tabakfirmen oder in Branchen, die Kinderarbeit zulassen.

„Positives Screening“ wiederum meint das Investieren in Sektoren oder Firmen, die ihr Handeln an Nachhaltigkeitsaspekten wie etwa ESG-Kriterien ausrichten, also beispielsweise Unternehmen im Bereich der Erneuerbaren Energien.

Impact Investing

Dieser Investmentansatz bezeichnet ein finanzielles Engagement, das eine direkte positive soziale und/oder umweltbezogene Wirkung anstrebt. Der Begriff beschreibt keine allgemeine Nachhaltigkeitsstrategie, sondern den Ansatz, mit Investitionen konkrete Veränderungen zu bewirken – also einen „Impact“ zu haben.

„Den integrierten Ansatz, bei dem man den ESG-Score mit dem ökonomischen Score kombiniert und zu einer Investitionsentscheidung kommt, halte ich für den besten.“

Dr. Ulrich Stephan

Chef-Anlagestratege für Privat- und Firmenkunden der Deutschen Bank

5. Wie entwickele ich eine Strategie?

Kundenberaterin Janine Erschfeld empfiehlt: „Erarbeiten Sie ein eigenes Vorgehen, indem Sie Ihre Vorstellungen von Nachhaltigkeit mit den Grundregeln des Geldanlegens verknüpfen.“ Anleger*innen sollten also klären, welche Schwerpunkte sie innerhalb des Magischen Dreiecks der Geldanlage setzen und welche Nachhaltigkeitskriterien sie in ihrem Portfolio berücksichtigen wollen.

Drei beispielhafte Anlegertypen zeigen modellhaft die Bandbreite auf:

„Überzeugt progressiv“

Dieser Typus hat eine konkrete Vorstellung davon, was Nachhaltigkeit für ihn bedeutet – und was nicht. Er legt in ausgewählten Projekten und Branchen an, will sich aktiv selbst einbringen und mit seinem Geld konkrete Veränderungen bewirken. Er bevorzugt Direktinvestments, die Nachhaltigkeitskriterien berücksichtigen, und nimmt dabei auch das höhere Risiko eines Kapitalverlusts in Kauf. Aktien einzelner Unternehmen und grüne Anleihen sind daher im Sinne des sogenannten Impact Investing unter anderem denkbar. Ein anderes Instrument könnten aktiv gemanagte Themenfonds sein. Hinzu kommen Gesellschaften und Vereine, die ein Investment außerhalb des Portfolios ermöglichen – etwa die Beteiligung an nachhaltig ausgerichteten* Start-ups und Projekten wie Windparks.

„Vorsichtig pragmatisch“

Dieser Typus will Nachhaltigkeitsaspekte mitdenken, schätzt gleichzeitig jedoch die Verfügbarkeit und Sicherheit seiner Investitionen. Auch bringt er weniger Vorwissen beziehungsweise spezifische Vorstellungen mit. Er bevorzugt ein Portfolio mit vielen Anlageklassen, moderatem Risiko und Fondsmanagern, die die Entscheidungen in Abhängigkeit von der jeweiligen Anlagestrategie des Anlageinstruments sowie den passenden Nachhaltigkeitskennzeichen treffen. Gezielte Investitionen (Impact Investing) strebt er nicht zwingend an. Ihn interessiert vielmehr der vollständige Verzicht auf Branchen, die verschiedenen Nachhaltigkeitskriterien nicht entsprechen (Screening) – oder umgekehrt die unter Einbezug bestimmter Kriterien nachhaltigsten Vertreter eines bestimmten Wirtschaftszweigs („Best in Class“). Dabei kann sich die Definition der genannten Ansätze je nach regulatorischen Vorgaben noch ändern.* Dieser Typus findet unter anderem Mischfonds spannend, die beispielsweise aus Anleihen und Aktien bestehen. Ergänzt werden könnten Immobilienfonds, die sich in der jüngeren Vergangenheit häufig vergleichsweise wertstabil entwickelt haben, aber Einschränkungen bei der Verfügbarkeit unterliegen.

„Renditeorientiert strategisch“

Für ihn steht die Frage im Fokus: Wo kann ich welche Chancen an den Kapitalmärkten nutzen? Er ist börsenerfahren und gestaltet seine Anlagestrategie selbst – dabei setzt er Kundenberater*innen gerne als Sparringspartner ein. Dieser Typus weiß um die Bedeutung der Risikostreuung. Das Thema Nachhaltigkeit ist für ihn interessant, weil es langfristige Trends und Zukunftsmärkte berücksichtigt. Sein Portfolio setzt sich in erster Linie aus Aktien, aktiven wie auch passiven Aktienfonds und Zertifikaten zusammen – jeweils breit gestreut über verschiedene Branchen und Regionen.

Zusammengefasst: Welche Anlagestrategie zu Ihnen passt, hängt davon ab, wie Sie den Begriff Nachhaltigkeit für sich definieren, wie viel sie investieren möchten – und mit welchen Zielen Sie das tun.

Sprechen Sie daher für eine individuelle Anlagestrategie mit unseren Beraterinnen und Beratern. Sie prüfen, welche ESG-Produkte für Sie infrage kommen könnten, und berücksichtigen zudem auch Aspekte Ihrer persönlichen Lebenssituation. Eine erste Übersicht über die möglichen nächsten Schritte erhalten Sie auch auf unserer Internetseite zur nachhaltigen Geldanlage.

Disclaimer:

Die skizzierten schematischen Lösungen und Ansätze für eine nachhaltige Geldanlage stellen keine Vermögens- oder Anlageberatung dar.

Vor einer Anlageentscheidung für ein bestimmtes Finanzinstrument sollten Sie die jeweiligen Produktinformationen aufmerksam lesen, welche insbesondere Angaben zu der Funktionsweise, den Chancen und Risiken und den Kosten des jeweiligen Finanzinstruments enthalten.

*Derzeit fehlt es an einheitlichen Kriterien und einem einheitlichen Marktstandard zur Bewertung und Einordnung von Finanzdienstleistungen und Finanzprodukten als nachhaltig. Dies kann dazu führen, dass verschiedene Anbieter die Nachhaltigkeit von Finanzdienstleistungen und Finanzprodukten unterschiedlich bewerten. Zudem gibt es aktuell neue Regulierungen zu den Themen ESG (Environment = Umwelt, Social = Soziales, Governance = Unternehmensführung) und Sustainable Finance (nachhaltige Finanzwirtschaft), die noch konkretisiert werden müssen, sowie noch nicht finalisierte Regulierungsvorhaben, die dazu führen können, dass gegenwärtig als nachhaltig bezeichnete Finanzdienstleistungen und Finanzprodukte die künftigen gesetzlichen Anforderungen an die Qualifikation als nachhaltig nicht erfüllen.

Redaktionsschluss: 15.12.2021, 12 Uhr